@ref: 美林时钟vs普林格周期:德邦证券-策略专题:大类资产配置框架,基于普林格经济周期六段论-210608.pdf - H3_AP202106081496680732_1.pdf

传统美林时钟框架的不足

- 美林投资时钟忽视了央行们的逆周期调控,央行们试图通过政策调控来降低经济运行中过度的周期性波动:当经济持续上行时,央行收紧货币政策避免经济过热;在经济持续下行时,央行放宽货币政策阻止经济陷入萧条。

央行逆周期调控会让经济周期出现逆时针转动或跨阶段现象。2019年年末,新冠疫情在全球爆发,美国同步指标和滞后指标共振下行,3月底美联储为了刺激经济开始了逆周期调节,包括开放式的资产购买计划及降息至0-0.25%。一系列极度宽松的货币政策有效地缓解了市场的恐慌情绪并增加了市场的流动性,从2020年6月开始美国同步指标和滞后指标共振上行,美国经济周期直接从衰退期进入了过热期。 - 美林时钟框架把CPI当作滞后指标并以此来观察美国的通胀变化,观察美国近6年来CPI同比的变化趋势可以发现美国通胀迟迟处于低位,通胀同比增速从2015年以来均未超过3%,甚至在2015年4月跌入负值区间。拉平的通胀周期导致市场无法释放相对比较明显的上行或下行信号,2015年1月至2021年2月CPI同比增速上下浮动的绝对平均值只有0.27%,CPI同比增速的历史平均百分位在此阶段为25%。宏观指标上下波动相对较小且增速普遍处于历史低位,使得投资者在近几年使用美林时钟框架时无法有效地对经济周期进行正确划分,也使得其解释力与预测力较弱。

而且在中国应用时出现了2013-2015无法解释的偏差(需要用框架外的因素解释);对于美国而言,美林时钟无法解释2009-2018年(甚至不排除2019-2020年)美国的长期复苏,低失业率、正向产出缺口叠加通胀迟迟处于低位的经济状况。

普林格经济周期六阶段对于美林时钟的改进:

- 普林格周期中加入了先行指标(信贷周期,见F21d.货币-信用周期),更好适应了货币主义时代。与美林投资时钟框架不同,普林格经济周期在已有的同步指标和滞后指标基础上,加入了先行指标(M1/M2)并以此来更好的适应货币主义时代。

- 周期阶段划分更为清晰:美林时钟下的周期划分基于库存周期及通胀,并列出每一阶段最好的大类资产,但其过于粗糙的周期划分使得周期阶段并不连续。相比之下,普林格经济周期六阶段在美林时钟的基础下考虑了政府对经济的干涉与调控,从而更准确地划分了经济周期阶段。

我们将可跟踪的经济指标分为:

- 先行指标(信贷周期,典型指标为利率、M1/M2,国内常用的是M1-M2同比,详见F21d.货币-信用周期)

- 同步指标(生产周期,典型的有GDP)

- 滞后指标(价格指标,制造国为PPI,消费国为CPI)// 不再使用美林时钟的GDP+CPI

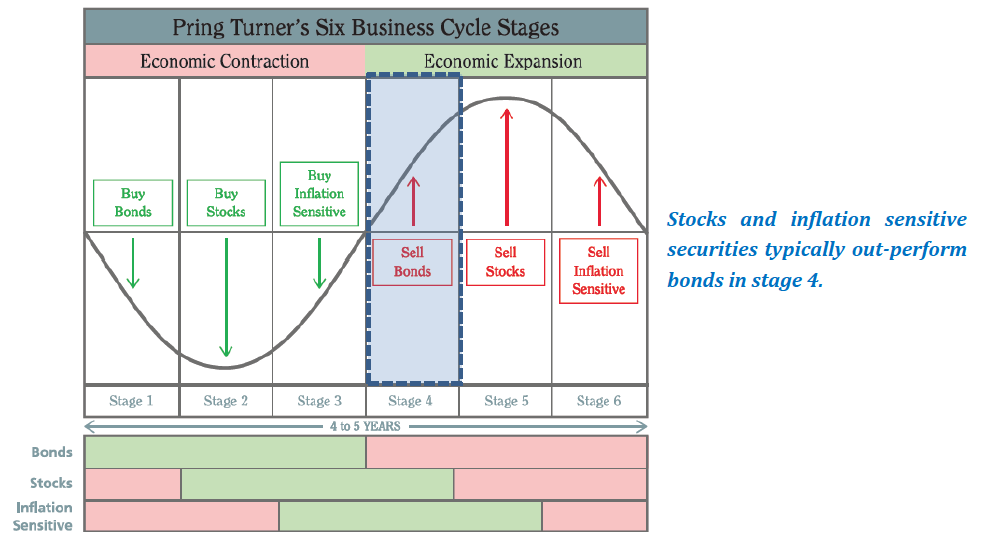

于是经济周期出现六个阶段:

阶段1:经济失速下跌,政府开始逆周期调节。先行指标上行(央行放水,货币指标↑),同步指标及滞后指标下行(GDP 和 CPI下行↓) // 买入债券

阶段2:经济下行拐点出现,开始复苏,先行指标与同步指标上行(持续放水↑、GDP增长率↑),滞后指标仍然下行(CPI、PPI下行↓) // 买入股票

阶段3:先行、同步、滞后指标共振上行(复苏与过热的中间阶段)

阶段4:先行指标下行(经济过热,央行开始收紧货币↓),同步指标及滞后指标上行(GDP↑,CPI↑,经济仍增长,同时也通胀)// 买入抗通胀商品,卖出债券

阶段5:先行指标下行(央行持续收紧货币↓),同步指标下行(GDP不再增长,开始拐头向下↓),滞后指标上行(CPI、PPI上行↑,物价上涨)// 卖出股票,滞胀周期往往股债表现都不好

阶段6:先行、同步、滞后指标皆共振下行(衰退 or 萧条)// 卖出抗通胀商品,持有现金

以上所有的资产买入时机都对应其价格的底部,卖出的时机对应其价格顶部。

需要注意的是,在实践中,经济由于各种原因可能出现重启(例如疫情/战争等黑天鹅),投资者更需要重视的是数据的验证(判断当前处于哪个阶段)而非接下来将进入哪个阶段(政府和央行的逆周期调节)